16 de junio de 2025

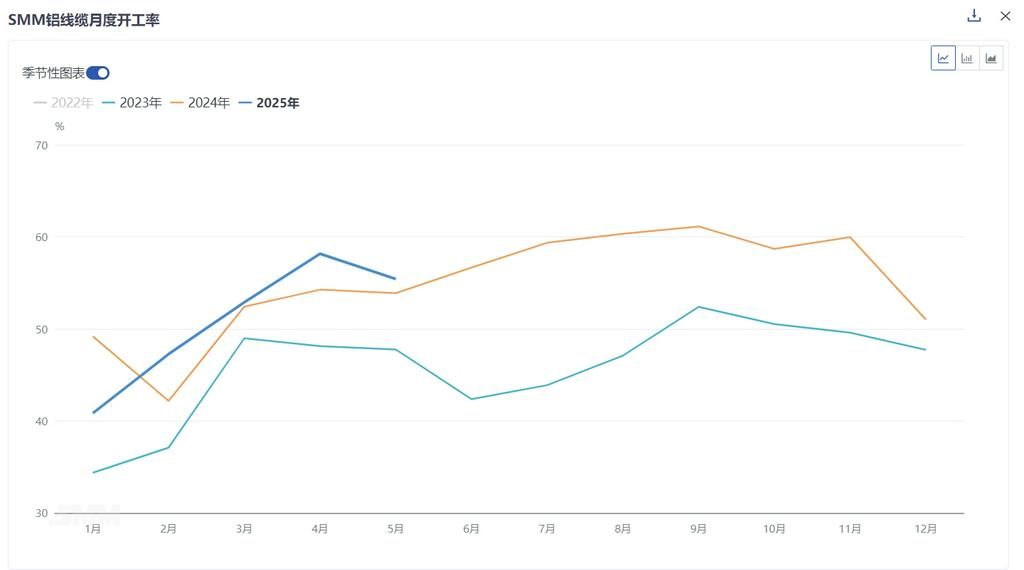

Según las estadísticas de SMM, la tasa de operación integral de la industria china de alambre y cable de aluminio alcanzó el 55,42 % en mayo de 2025, lo que representa una disminución del 2,75 % intermensual respecto a abril, lo que indica una ligera disminución general, pero un aumento del 1,16 % interanual respecto a abril del año pasado. Por tamaño de empresa, la tasa de operación de las grandes empresas disminuyó un 2,59 % intermensual hasta el 70,98 %, las medianas empresas disminuyeron un 2,29 % intermensual hasta el 48,92 % y las pequeñas empresas disminuyeron un 6,78 % intermensual hasta el 27,12 %.

Por empresa, a principios de junio se observó una divergencia en las tasas de operación de la industria. Las empresas líderes, respaldadas por una programación racional de la producción basada en los pedidos en cartera, demostraron una gran resistencia a pesar de las disminuciones intermensuales, manteniendo niveles relativamente altos. En cambio, las pequeñas y medianas empresas mostraron una debilidad notable debido al final de los ciclos intensivos de entrega y al debilitamiento de la confianza en la producción en medio de la subida de los precios de las materias primas de aluminio. En el lado de los inventarios de materias primas, los períodos posteriores al pico de entrega llevaron a una menor entusiasmo por las adquisiciones y a una digestión más lenta de los inventarios. En el lado de los inventarios de productos terminados, la presión siguió siendo relativamente pequeña a pesar de acercarse al final de las entregas de pedidos anteriores.

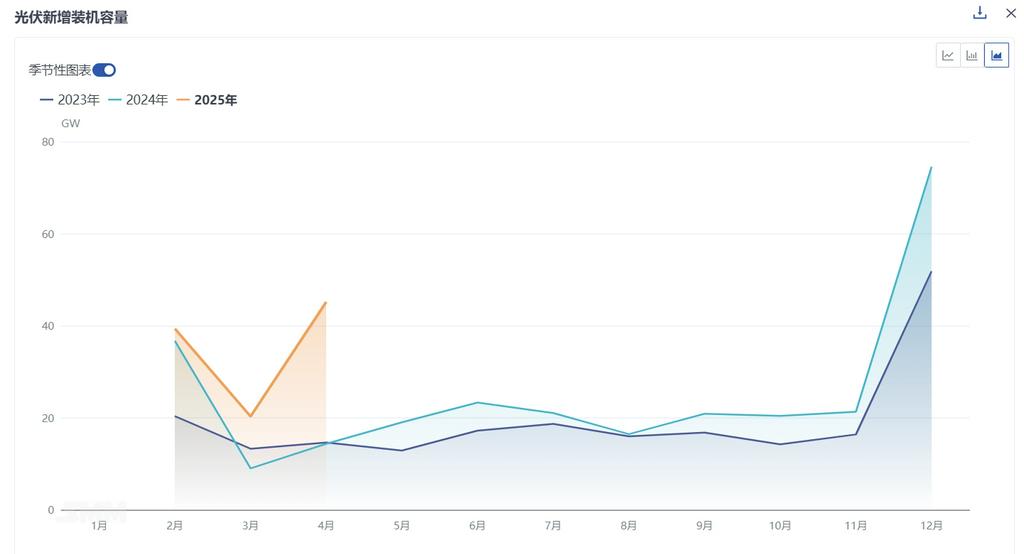

Perspectiva de pedidos, State Grid lanzó recientemente la tercera licitación de transmisión y transformación de energía, publicando 128.000 toneladas de pedidos de conductores de núcleo de aluminio y cables de tierra con períodos de entrega que abarcan desde agosto de 2025 hasta marzo de 2026. Los acuerdos marco de la red de distribución de las redes provinciales también siguieron publicando pedidos, proporcionando expectativas de demanda estables para el segundo semestre. Sin embargo, el mercado actual se encuentra en un período de transición entre la finalización de las entregas anteriores y la espera de la implementación de nuevos pedidos a gran escala, lo que muestra una debilidad divergente. Si bien algunos pedidos de State Grid siguen en proceso de entrega, la demanda de líneas aéreas y de nuevos pedidos de energía fotovoltaica disminuyó en algunas provincias, sin lograr un fuerte impulso inmediato a la producción. El primer lote de pedidos de UHV y el tercer lote de pedidos de transmisión entrarán en fase de entrega a partir de agosto de 2025, finalizando alrededor de marzo de 2026, formando una continuidad de pedidos a medio y largo plazo basada en los pedidos pendientes existentes. En el lado de otros pedidos, a pesar de la oleada de instalaciones fotovoltaicas durante enero-abril con 45,2 GW de nuevas instalaciones (un aumento del 122 % intermensual) que impulsaron el consumo de cables de aleación de aluminio, se debe mantener la vigilancia sobre los posibles impactos en los pedidos después del período de la política "531", ya que el impulso de las instalaciones puede debilitarse.

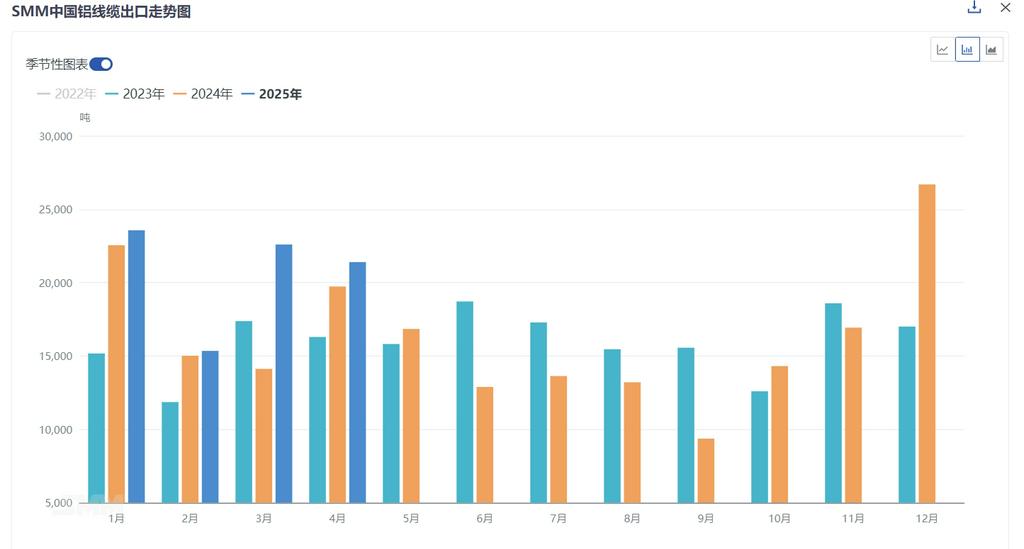

En el lado de las exportaciones, los datos aduaneros mostraron que las exportaciones de alambre y cable de aluminio de China alcanzaron las 21.300 toneladas en abril de 2025, lo que representa una disminución del 5,3% intermensual, pero un aumento del 8,43% interanual. Las exportaciones acumuladas de enero a abril totalizaron 82.800 toneladas, un aumento del 16,08% con respecto a las 71.400 toneladas del mismo período de 2024. Por estructura de productos, el alambre trenzado de aluminio con núcleo de acero representó el 72,7% (15.500 toneladas), mientras que el alambre trenzado de aluminio solo representó el 27,3% (5.800 toneladas). Las exportaciones se mantuvieron altas, lo que refleja la continua resistencia de la demanda de renovación de redes eléctricas en el extranjero. Sin embargo, los pedidos de exportación relacionados con la infraestructura de energías renovables y otros sectores mostraron cierta debilidad.

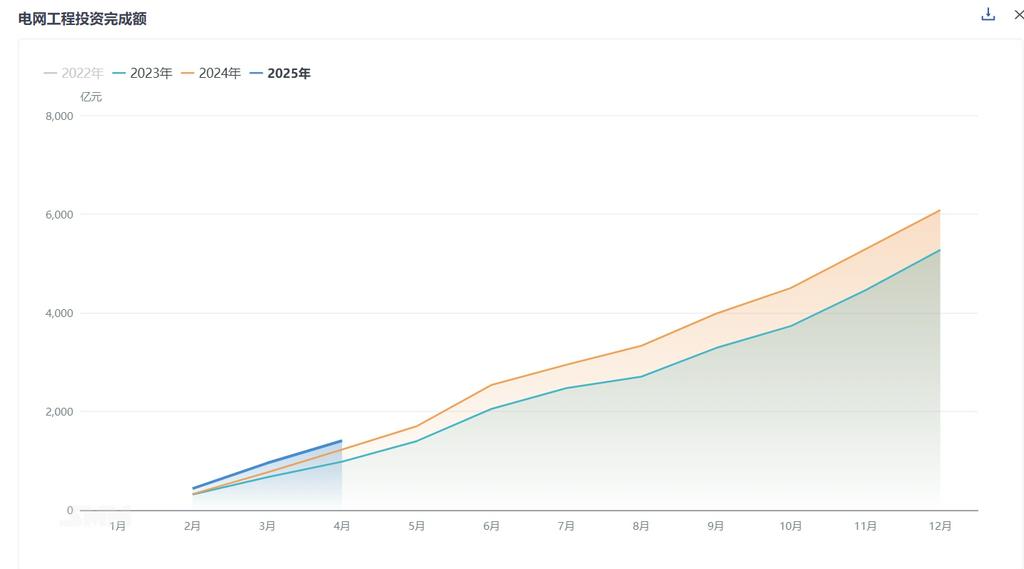

Según las estadísticas de la Administración Nacional de Energía, en abril, la inversión finalizada en proyectos de redes eléctricas alcanzó los 46.300 millones de yuanes, un aumento del 47% interanual y del 5% intermensual. De enero a abril, la inversión total finalizada en proyectos de redes eléctricas fue de 122.900 millones de yuanes, un aumento del 25% interanual. SMM cree que la tasa de operación de la industria de alambre y cable de aluminio se mantendrá en un estancamiento a corto plazo. La industria se encuentra actualmente en una fase de ajuste tras la finalización del anterior período de entrega concentrada. Las empresas líderes pueden mantener la producción debido a la resistencia de sus pedidos, pero las pequeñas y medianas empresas están bajo una presión significativa. La atención del mercado se centra en el momento del próximo ciclo de entrega concentrada y en si los pedidos en segmentos como la energía fotovoltaica, la energía eólica, los mazos de cables para automóviles y la infraestructura se recuperarán. Con la implementación y ejecución graduales de las órdenes de licitación de State Grid en el segundo semestre, se espera que la tasa de operación de la industria vuelva a recibir apoyo alcista, pero a corto plazo, se prevé que presente una tendencia lateral.