На конференции «Горнодобывающая промышленность и критически важные металлы Индонезии 2025 года — секция оловянной промышленности» старший аналитик по олову SMM Чэнь Пэн обсудил тему изменений в глобальной ландшафтной картине оловянной промышленности и будущие тенденции развития.

1. Распределение глобальных ресурсов олова и ландшафт поставок

Усиление дефицита ресурсов: статический срок добычи составляет менее 15 лет

На долю Китая приходится 22% мировых запасов оловянной руды, но он обеспечивает 45% мирового производства, при этом интенсивность освоения ресурсов превышает критические пороги.

• Глобальные ресурсы олова сильно концентрированы: Китай, Индонезия и Мьянма вместе составляют более 50%. Китай, как крупнейший производитель (45% производства), и Индонезия формируют двухъядерную движущую силу, однако между ними существуют значительные различия в ресурсном потенциале.

Сегмент оловянной руды: глобальное производство оловянной руды также в основном сосредоточено в странах с большими запасами

• Глобальное производство оловянной руды в основном сосредоточено в таких странах, как Китай, Индонезия, Мьянма и ДРК.

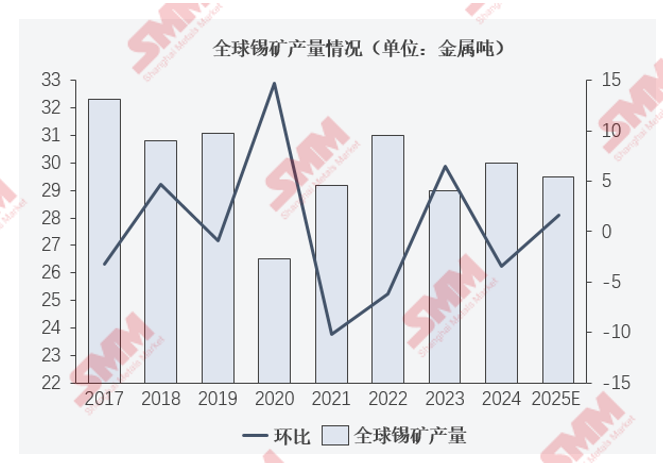

• За исключением периода пандемии COVID-19, глобальное производство оловянной руды постоянно оставалось на уровне 300 000 тонн в металлическом содержании в год.

Сегмент оловянной руды: импорт оловянной руды продолжал снижаться в 2025 году, совокупный годовой импорт за январь-апрель 2025 года составил -47,98%. Сокращение поставок оловянной руды из Мьянмы стало долгосрочной тенденцией.

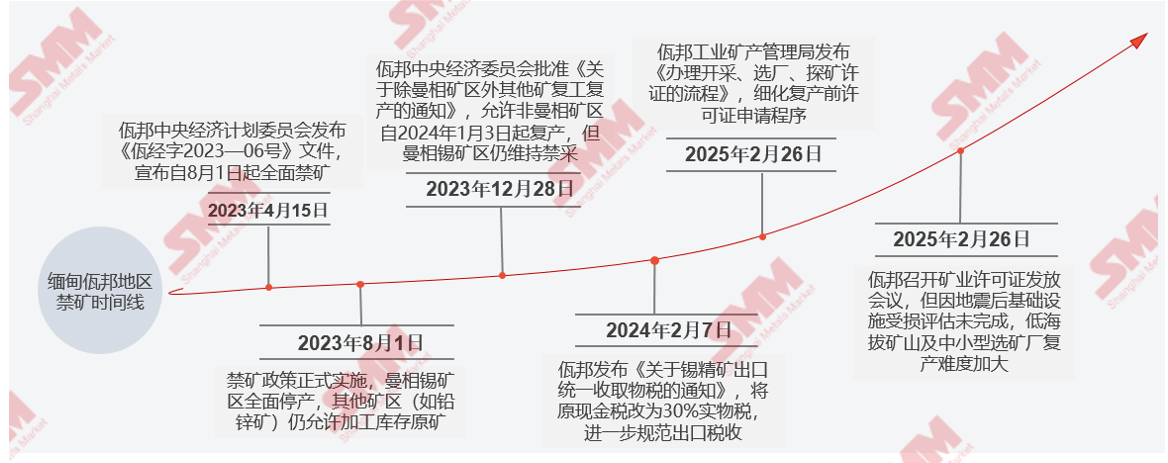

• Рынок в целом ожидает, что штат Ва может возобновить добычу к середине 2025 года, однако первоначальный прирост не превысит 10 000 тонн в металлическом содержании, и потребуется 2-3 месяца для передачи. Ход возобновления добычи будет ограничен китайско-мьянманскими переговорами по горнодобывающей торговле и процессом централизации в штате Ва.

Сегмент оловянной руды: доминирование Мьянмы ослабевает, диверсификация ускоряется

• До 2023 года: Мьянма когда-то составляла 72-85% китайского импорта оловянной руды. Однако после введения политики запрета на добычу в штате Ва в августе 2023 года ее объем поставок резко упал. К 2024 году доля импорта из Мьянмы снизилась до 48,1%, а в 2025 году еще больше — до 24-30%. Основной горнодобывающий район Мансанг (на долю которого приходится 80% поставок из Мьянмы) остается в состоянии приостановки.

• Появление альтернативных источников: Значительно возрос объем импорта из Африки (ДРК, Нигерия), Южной Америки (Перу, Боливия) и Австралии. Например, в 2025 году доля импорта из ДРК выросла до 28%, доля импорта из Нигерии достигла 11%, а объем импорта из Австралии вырос на 101% в годовом исчислении. Скользящее среднее за 20 дней по рентабельности импорта оловянной руды в последнее время оставалось стабильным.

►Напоминание о рисках:

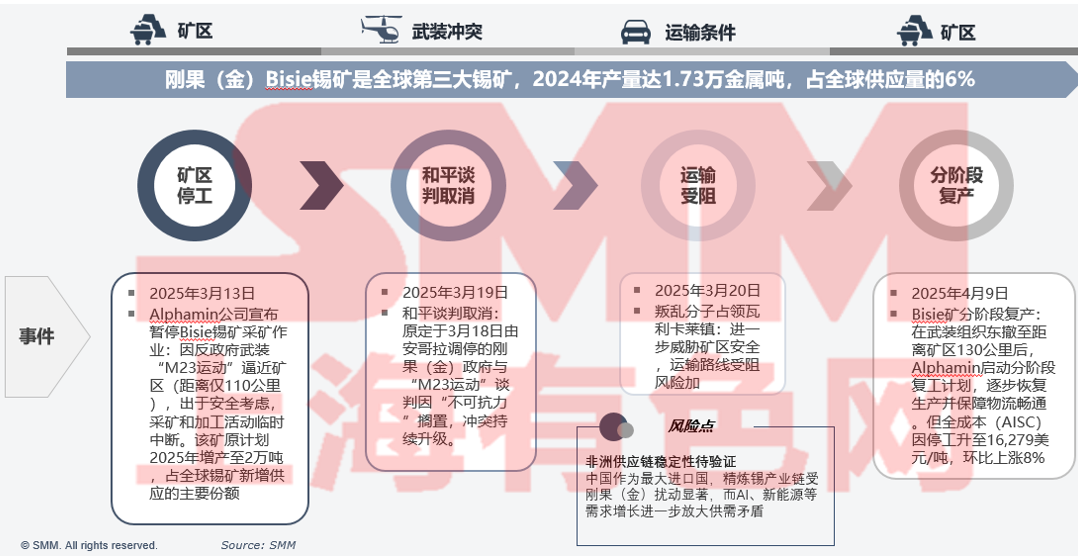

Проверка стабильности африканской цепочки поставок: Операционные риски на руднике Alphamin в ДРК (краткосрочное приостановление в апреле 2025 года).

Глобальная структура производства рафинированного олова характеризуется «доминированием Азии, поддержкой Южной Америки и дополнением Африки»

• В глобальной цепочке оловодобывающей промышленности большинство предприятий по плавке и рафинированию сосредоточены вблизи месторождений оловянной руды. Такие страны, как Китай, Индонезия, Малайзия, Перу, Таиланд, ДРК, Боливия и Бразилия, имеют предприятия по плавке определенного масштаба, при этом на долю Китая и Индонезии приходится относительно высокая доля.

Процесс возобновления добычи в районе Ва в Мьянме начался, однако из-за последствий землетрясений и роста затрат на реализацию политики фактический рост может оказаться ниже ожидаемого.

Основное противоречие в цепочке событий, связанных с оловянной рудой в ДРК, заключается в противостоянии между геополитическими конфликтами и зависимостью от ресурсов.

Риски:

Проверка стабильности африканской цепочки поставок: Будучи крупнейшим импортером, Китай сильно зависит от нарушений в цепочке поставок рафинированного олова в ДРК, в то время как рост спроса на ИИ, новую энергетику и т.д. еще больше усугубляет дисбаланс между спросом и предложением.

2. Структура мирового потребления олова и эволюция спроса

Конечный сегмент: Структура потребления олова

• В глобальной структуре потребления олова на долю оловянного припоя приходится 48%, на долю оловянных химикатов — 16%, на долю свинцово-кислотных аккумуляторов — 7%, а на долю оловянных сплавов — 7%.

• В структуре потребления олова в Китае на долю оловянного припоя приходится 67%, на долю оловянных химикатов — 12%, на долю свинцово-кислотных аккумуляторов — 7%, а на долю жести — 6%.

Конечный сегмент: Индекс полупроводниковой промышленности Филадельфии (SOX) демонстрирует значительную обратную корреляцию с реальной доходностью 10-летних казначейских облигаций США. Спрос на ИИ привел к рекордному уровню загрузки мощностей полупроводниковых компаний.

• За последние два года индекс SOX продемонстрировал значительную обратную корреляцию с реальной доходностью 10-летних казначейских облигаций США, что в основном объясняется ожиданиями ликвидности и давлением на оценки.

• В 2024 году уровень загрузки мощностей в американской компьютерной и полупроводниковой отрасли оставался стабильным на уровне 76,53%-78,44%, что близко к среднему значению за последние 10 лет (76,72%). В отдельных сегментах уровень загрузки мощностей в полупроводниковой отрасли достиг 95% в первом квартале 2025 года, что является рекордным показателем, отражающим напряженность спроса и предложения, обусловленную спросом на ИИ.

Конечный сегмент: Совокупный годовой темп роста производства ПВХ-смол несколько снизился, в то время как ключевые предприятия, производящие оцинкованный лист, работали стабильно в течение всего года.

• Строительство коммерческого жилья — это не изолированный процесс; обычно он сопровождается ростом спроса на строительные материалы. Несмотря на два года подряд снижения площади продаж коммерческого жилья, спрос на завершение строительства и политическая поддержка (такие как обеспечение своевременной сдачи жилищных проектов и инвестиции в инфраструктуру) способствовали росту потребления ПВХ, при этом между ними в последние два года сохранялась «слабая положительная корреляция».

• За последние два года в отрасли оцинкованного листа наблюдалась дифференцированная картина «дефицита в сегменте высокого качества и избытка в сегменте низкого качества». Ведущие предприятия укрепили свои преимущества за счет технологических обновлений и экспортных рынков, в то время как малые и средние предприятия сталкиваются с давлением на интеграцию. Однако общий объем производства оставался на относительно стабильном уровне и, как ожидается, сохранит свои текущие масштабы в будущем.

3. Цикл запасов и укрепление устойчивости цепочки поставок

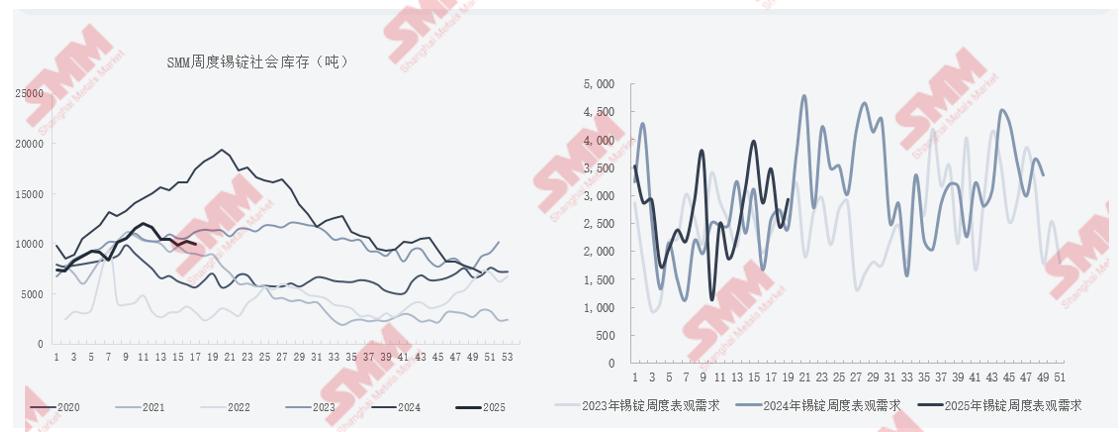

Звено запасов: Общественные запасы оловянного слитка в Китае демонстрируют значительные циклические особенности

• С февраля по март 2025 года запасы демонстрировали чередующуюся картину «рост-снижение», что в основном объясняется высвобождением спроса на пополнение запасов в нижнем звене цепочки поставок в сочетании с колебаниями цен на олово на Шанхайской фьючерсной бирже.

• Изменения запасов оловянного слитка сильно коррелируют с ценами, сезонным спросом (например, «пиковый сезон сентябрь-октябрь») и корректировками политики (например, ограничения на производство в металлургии), демонстрируя циклическую картину «накопления запасов в первом полугодии и сокращения запасов во втором полугодии».

В нем также подробно рассматриваются уровни запасов в рамках китайской цепочки поставок олова.

4. Изменения в глобальной структуре цепочки поставок олова и будущие тенденции развития

В 2024 году глобальный рынок олова характеризовался «региональным дефицитом и незначительным глобальным дефицитом».

В 2024 году на рынке олова наблюдался напряженный баланс на фоне перебоев в поставках и дифференциации спроса, и ожидается, что в 2025 году он перейдет к незначительному избытку. Однако структурные противоречия (неравномерное восстановление региональных поставок, рост новых видов спроса) будут определять колебания цен. Рынку следует внимательно следить за темпами возобновления добычи в Мьянме, экспортом из Индонезии и восстановлением полупроводниковой промышленности, а также предупреждать неожиданные потрясения, вызванные макроэкономической политикой и геополитическими рисками.

►Прогноз SMM

•В 2024 году глобальный рынок оловянных слитков характеризовался одновременным сокращением предложения и слабым восстановлением спроса. Под влиянием таких факторов, как приостановка горных работ в районе Ва в Мьянме и задержка утверждения экспортных квот в Индонезии, глобальное производство оловянной руды сократилось в годовом исчислении. Однако высвобождение неучтенных запасов и дополнение переработанного олова смягчили давление на предложение, что привело к незначительному увеличению годового объема производства рафинированного олова до примерно 374 000 тонн. С точки зрения спроса слабое восстановление полупроводниковой промышленности и замедление роста фотоэлектрической энергетики снизили глобальное потребление до примерно 373 000 тонн, что привело к разрыву между спросом и предложением в размере примерно 11 000 тонн.

•В 2025 году ожидается, что возобновление добычи в Мьянме (с потенциальным увеличением объема производства во второй половине года) и полномасштабное производство на новых проектах в ДРК и Китае будут способствовать росту предложения. С точки зрения спроса тенденция к росту в полупроводниковом цикле в сочетании с применением технологий ИИ и ростом производства электромобилей может увеличить глобальное потребление до 375 000 тонн. Однако рост в традиционных секторах (например, производство оцинкованной стали, экспорт бытовой техники) замедлится до 2,1–3,5% из-за торговых трений. Годовой разрыв между спросом и предложением может сократиться до 5 100 тонн, но геополитические риски (политическая ситуация в Мьянме, экспорт из Индонезии) могут усилить волатильность.

》Нажмите, чтобы просмотреть специальный отчет о Конференции по горнодобывающей промышленности и критическим металлам в Индонезии 2025 года