สำหรับเงื่อนไขการจัดหา โปรดดูบทความก่อนหน้า~

- ความต้องการเหล็กในประเทศไทย

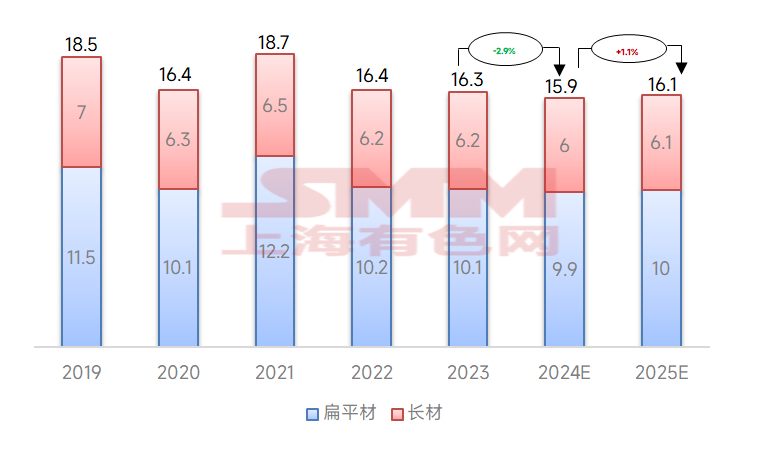

จากมุมมองของโครงสร้างการบริโภคเหล็กสำเร็จรูป ในปี 2023 การบริโภคเหล็กแผ่นในประเทศไทยอยู่ที่ 10.1 ล้านตัน และการบริโภคเหล็กเส้นอยู่ที่ 6.2 ล้านตัน คิดเป็น 62% และ 38% ของความต้องการทั้งหมดตามลำดับ เนื่องจากกิจกรรมการก่อสร้าง ความต้องการเหล็กในประเทศคาดว่าจะเติบโต 1.1% เมื่อเทียบกับปีที่ผ่านมาในปี 2025

รูปที่ 7 - ความต้องการเหล็กในประเทศไทยตามประเภทผลิตภัณฑ์ในช่วง 7 ปีที่ผ่านมา (ล้านตัน)

แหล่งข้อมูล: ISIT, SMM

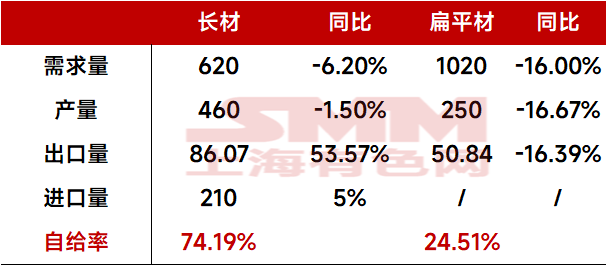

โดยเฉพาะอย่างยิ่ง ประเทศไทยมีอัตราการพึ่งพาตนเองในเหล็กเส้นค่อนข้างสูง ในขณะที่เหล็กแผ่นต้องพึ่งพาการนำเข้า อัตราการพึ่งพาตนเองของเหล็กเส้นอยู่ที่ 74.19% ในขณะที่เหล็กแผ่นอยู่ที่เพียง 24.51%

ตารางที่ 2 - อัตราการพึ่งพาตนเองของเหล็กแผ่นและเหล็กเส้นในประเทศไทยปี 2022 (หมื่นตัน)

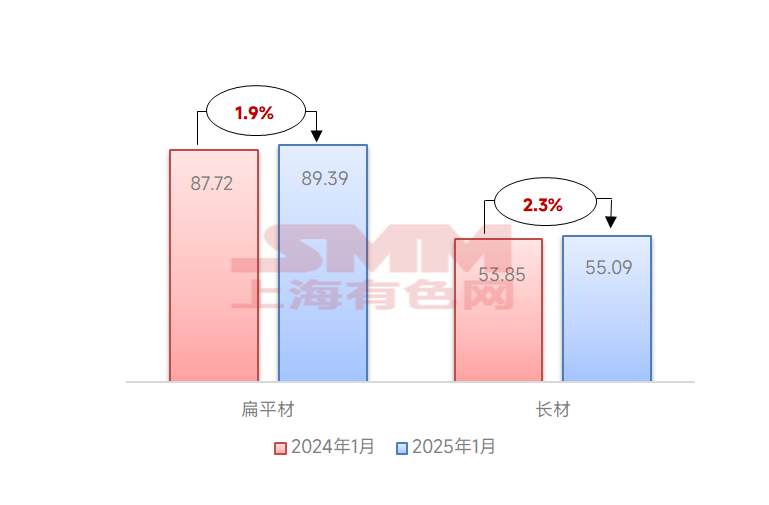

ในเดือนมกราคม 2025เนื่องจากความต้องการเหล็กแผ่นและเหล็กเส้นที่เพิ่มขึ้น การบริโภคเหล็กสำเร็จรูปในประเทศไทยเพิ่มขึ้น ตามข้อมูลจากสถาบันเหล็กและเหล็กกล้าแห่งประเทศไทย (ISIT) ประเทศไทยบริโภคเหล็กสำเร็จรูป 1.45 ล้านตันในเดือนมกราคม เพิ่มขึ้น 2% เมื่อเทียบกับปีที่ผ่านมา โดยความต้องการเหล็กแผ่นเพิ่มขึ้น 1.9% เป็น 893,920 ตัน ในขณะที่ความต้องการเหล็กเส้นเพิ่มขึ้น 2.3% เมื่อเทียบกับปีที่ผ่านมาเป็น 550,910 ตัน เป็นที่เข้าใจว่าการบริโภคเหล็กส่วนใหญ่แสดงแนวโน้มเพิ่มขึ้น ในขณะที่ผลิตภัณฑ์บางประเภทแสดงการลดลง ผลิตภัณฑ์เหล่านี้รวมถึงลวดเหล็ก (ลดลง 14.9% เมื่อเทียบกับปีที่ผ่านมา) แผ่นรีดร้อน (ลดลง 5.3% เมื่อเทียบกับปีที่ผ่านมา) และแผ่นเหล็กชุบสังกะสี (ลดลง 7.3% เมื่อเทียบกับปีที่ผ่านมา)

รูปที่ 8 - ความต้องการเหล็กแผ่นและเหล็กเส้นในประเทศไทยในเดือนมกราคม 2025 (หมื่นตัน)

แหล่งข้อมูล: ISIT, SMM

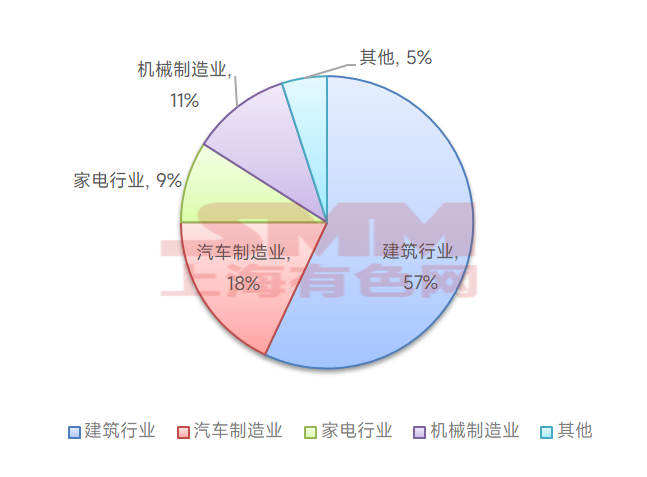

ตามข้อมูลจากสถาบันเหล็กและเหล็กกล้าแห่งเอเชียตะวันออกเฉียงใต้ ภาคส่วนผู้ใช้ปลายทางหลักของประเทศไทยคือ ตลาดการก่อสร้าง คิดเป็นประมาณ 60% ในขณะที่อุตสาหกรรมการผลิต เช่น ยานยนต์ เครื่องใช้ไฟฟ้า และอุปกรณ์เครื่องจักร คิดเป็นประมาณ 40%

รูปที่ 9 - การบริโภคเหล็กในประเทศไทยตามอุตสาหกรรม

แหล่งข้อมูล: ISIT, SMM

อุตสาหกรรมการก่อสร้างของประเทศไทยคาดว่าจะเติบโตอย่างอ่อนโยนในอีกไม่กี่ปีข้างหน้า ด้วยประโยชน์จากการพัฒนาอุตสาหกรรมการก่อสร้าง ความต้องการเหล็กในประเทศไทยคาดว่าจะเติบโตอย่างมั่นคง นอกจากนี้ การบริโภคเหล็กในอุตสาหกรรมยานยนต์คิดเป็น 17% ของการบริโภคเหล็กทั้งหมดในประเทศไทย ภายใต้ "วิสัยทัศน์ประเทศไทย 4.0" อุตสาหกรรมยานยนต์เป็นหนึ่งในห้าอุตสาหกรรมหลัก และคาดว่าจะกลายเป็นแหล่งสำคัญของการเติบโตของความต้องการเหล็กในอนาคต

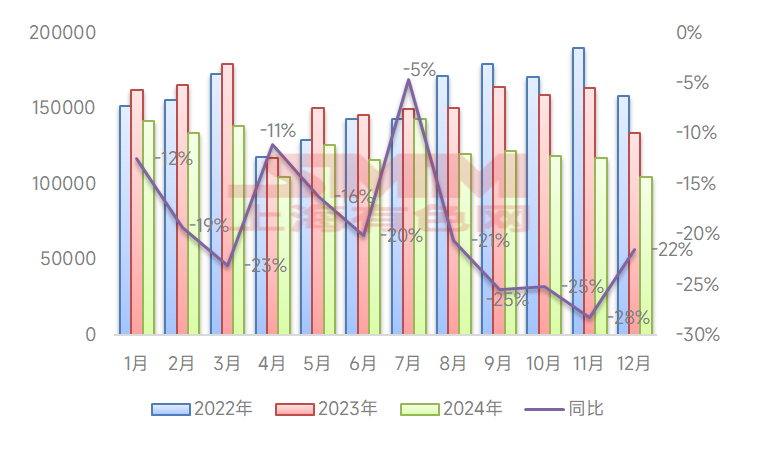

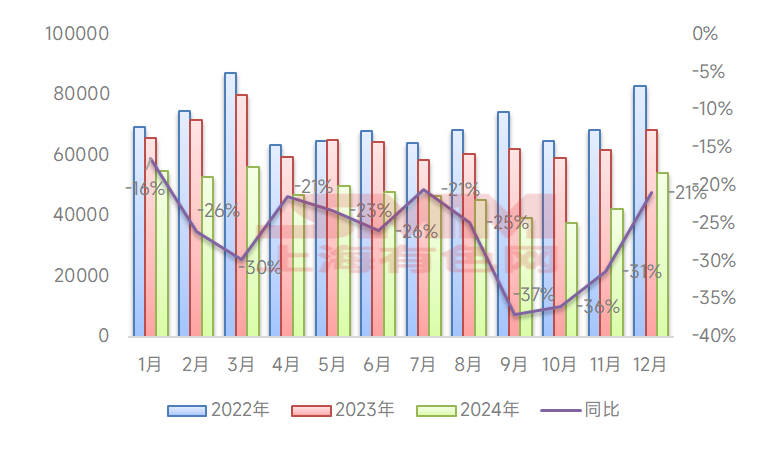

รูปที่ 10 - ข้อมูลการผลิตยานยนต์ในประเทศไทย, 2022-2024

แหล่งข้อมูล: สหพันธ์อุตสาหกรรมไทย, SMM

รูปที่ 11 - ข้อมูลการขายยานยนต์ในประเทศไทย, 2022-2024

แหล่งข้อมูล: สหพันธ์อุตสาหกรรมไทย, SMM

ตามข้อมูลจากสำนักงานสถิติแห่งชาติและเว็บไซต์ศุลกากร การบริโภคเหล็กดิบต่อหัวในเอเชียตะวันออกเฉียงใต้อยู่ที่ประมาณ 110 กิโลกรัม/คน มาเลเซีย เวียดนาม และประเทศไทยมีระดับการบริโภคต่อหัวค่อนข้างสูง เกิน 200 กิโลกรัม/คน โดยตัวเลขในปี 2023 อยู่ที่ 242 กิโลกรัม วรดา จางบางสะแก นักวิเคราะห์อุตสาหกรรมจากสถาบันเหล็กและเหล็กกล้าแห่งประเทศไทย คาดการณ์ว่าการบริโภคเหล็กที่ปรากฏในประเทศไทยจะเติบโต 1.9% เมื่อเทียบกับปีที่ผ่านมาในปี 2025 เป็น 16.64 ล้านตัน

- สถานการณ์การนำเข้าและส่งออกเหล็กของประเทศไทย

- การนำเข้า

ประเทศไทยขาดแคลนองค์กรเหล็กครบวงจรขนาดใหญ่ และการเติบโตของกำลังการผลิตในประเทศมีจำกัด ทุกปีต้องนำเข้าสินค้าเหล็กจำนวนมากเพื่อตอบสนองความต้องการของอุตสาหกรรมในประเทศ เช่น การก่อสร้างและการผลิตเครื่องจักร ตั้งแต่ปี 2023 ถึง 2024 การนำเข้ารายปีเกิน 10 ล้านตัน

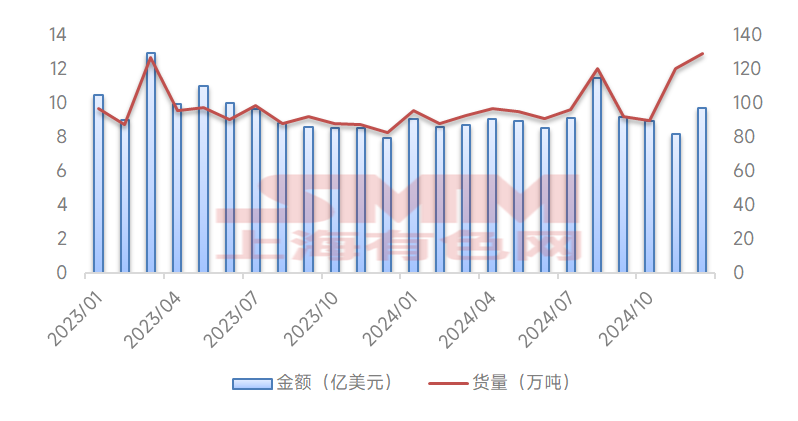

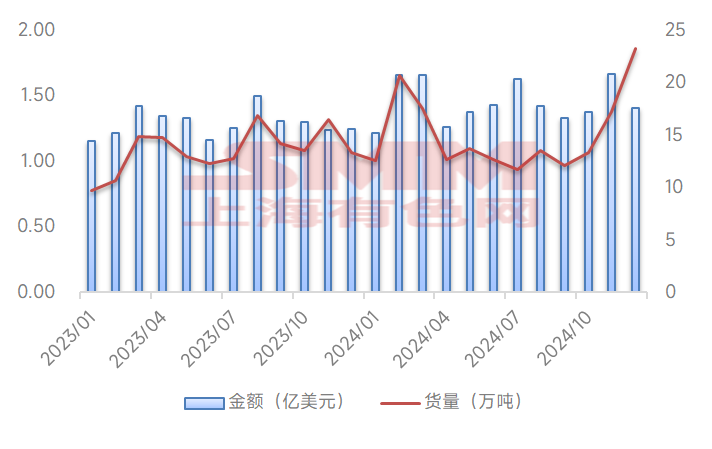

ในเดือนธันวาคม 2024มูลค่าการนำเข้าเหล็กของประเทศไทยอยู่ที่ 975 ล้านดอลลาร์ เพิ่มขึ้น 22.64% เมื่อเทียบกับปีที่ผ่านมา ตั้งแต่เดือนมกราคมถึงธันวาคม 2024 มูลค่าการนำเข้าเหล็กรวมอยู่ที่ 10.975 พันล้านดอลลาร์ ลดลง 5.5% เมื่อเทียบกับปีที่ผ่านมา ในเดือนธันวาคม 2024 ปริมาณการนำเข้าเหล็กของประเทศไทยอยู่ที่ 1.297 ล้านตัน เพิ่มขึ้น 57.02% เมื่อเทียบกับปีที่ผ่านมา ตั้งแต่เดือนมกราคมถึงธันวาคม 2024 ปริมาณการนำเข้ารวมอยู่ที่ 11.3454 ล้านตัน ลดลง 6.66% เมื่อเทียบกับปีที่ผ่านมา

รูปที่ 12 - แนวโน้มรายเดือนของมูลค่าและปริมาณการนำเข้าเหล็กของประเทศไทย, 2023-2024

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

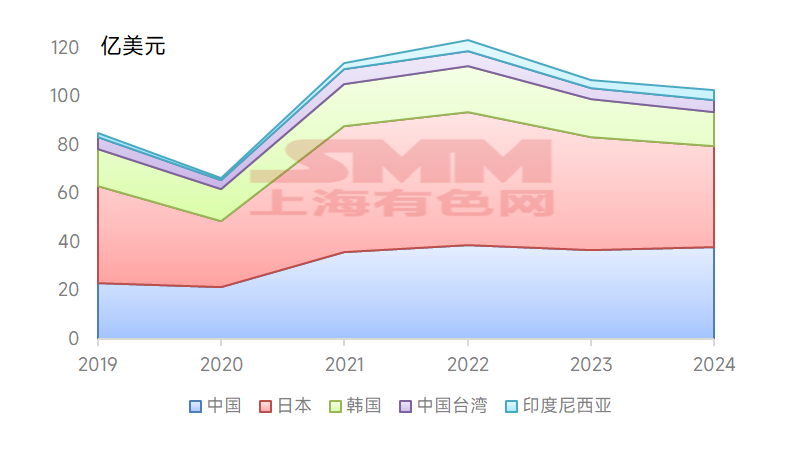

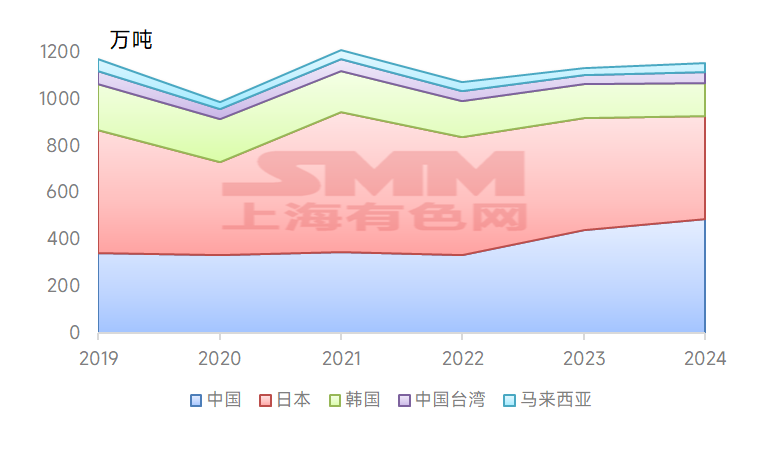

ในแง่ของแหล่งที่มาของการนำเข้า คู่ค้าหลัก 5 อันดับแรกสำหรับมูลค่าการนำเข้าเหล็กของประเทศไทยในปี 2024 ได้แก่ จีน ญี่ปุ่น เกาหลีใต้ ไต้หวัน (จีน) และอินโดนีเซีย คู่ค้าหลัก 5 อันดับแรกสำหรับปริมาณการนำเข้า ได้แก่ จีน ญี่ปุ่น เกาหลีใต้ ไต้หวัน (จีน) และมาเลเซีย

รูปที่ 13 - คู่ค้าหลัก 5 อันดับแรกของประเทศไทยสำหรับมูลค่าการนำเข้าเหล็กและแนวโน้มในอดีต (พันล้านดอลลาร์สหรัฐ)

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

รูปที่ 14 - คู่ค้าหลัก 5 อันดับแรกของประเทศไทยสำหรับปริมาณการนำเข้าเหล็กและแนวโน้มในอดีต (หมื่นตัน)

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

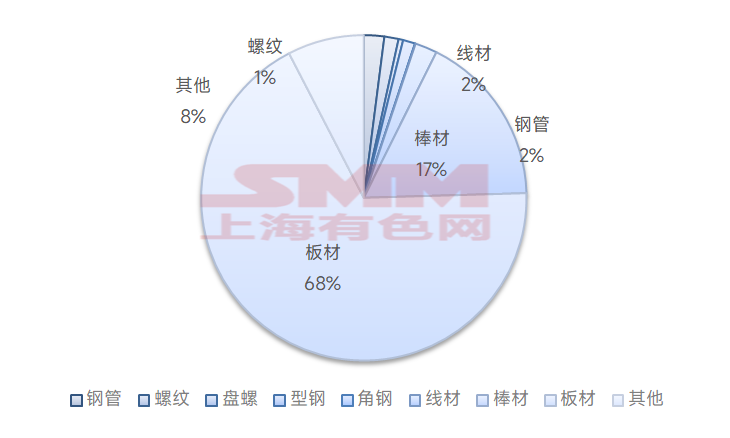

ในแง่ของประเภทผลิตภัณฑ์ที่นำเข้า ผลิตภัณฑ์ที่นำเข้ามากที่สุดในปี 2024 คือ แผ่นและแผ่นเหล็ก โดยมีปริมาณการนำเข้ารวม 8.21 ล้านตัน คิดเป็น 68% ของการนำเข้าทั้งหมด ตามมาด้วยเหล็กเส้น 2.08 ล้านตัน คิดเป็น 17% และลวดเหล็ก 270,000 ตัน คิดเป็น 2%

รูปที่ 15 - การนำเข้าเหล็กของประเทศไทยตามประเภทผลิตภัณฑ์

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

- การส่งออก

ในเดือนธันวาคม 2024มูลค่าการส่งออกเหล็กของประเทศไทยอยู่ที่ 140 ล้านดอลลาร์ เพิ่มขึ้น 12.72% เมื่อเทียบกับปีที่ผ่านมา ตั้งแต่เดือนมกราคมถึงธันวาคม 2024 มูลค่าการส่งออกรวมอยู่ที่ 1.742 พันล้านดอลลาร์ เพิ่มขึ้น 12.65% เมื่อเทียบกับปีที่ผ่านมา ในเดือนธันวาคม 2024 ปริมาณการส่งออกเหล็กของประเทศไทยอยู่ที่ 232,400 ตัน เพิ่มขึ้น 74.13% เมื่อเทียบกับปีที่ผ่านมา ตั้งแต่เดือนมกราคมถึงธันวาคม 2024 ปริมาณการส่งออกรวมอยู่ที่ 1.8102 ล้านตัน เพิ่มขึ้น 11.40% เมื่อเทียบกับปีที่ผ่านมา

รูปที่ 16 - แนวโน้มรายเดือนของมูลค่าและปริมาณการส่งออกเหล็กของประเทศไทย, 2023-2024

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

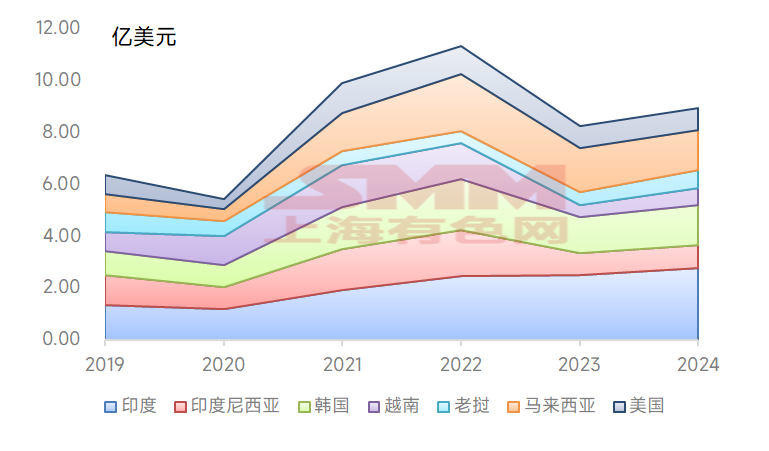

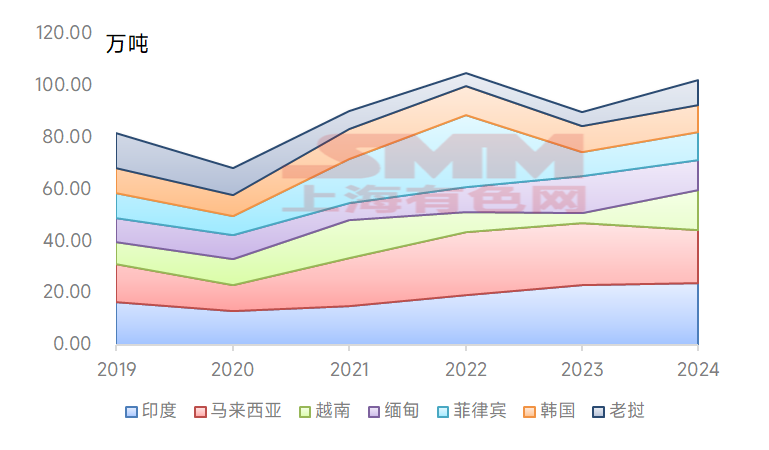

ในแง่ของจุดหมายปลายทางการส่งออก คู่ค้าหลัก 7 อันดับแรกสำหรับมูลค่าการส่งออกเหล็กของประเทศไทยในปี 2024 ได้แก่ อินเดีย เกาหลีใต้ มาเลเซีย อินโดนีเซีย สหรัฐอเมริกา ลาว และเวียดนาม คู่ค้าหลัก 7 อันดับแรกสำหรับปริมาณการส่งออก ได้แก่ อินเดีย มาเลเซีย เวียดนาม เมียนมา ฟิลิปปินส์ เกาหลีใต้ และลาว

รูปที่ 17 - คู่ค้าหลัก 7 อันดับแรกของประเทศไทยสำหรับมูลค่าการส่งออกเหล็กและแนวโน้มในอดีต (พันล้านดอลลาร์สหรัฐ)

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

รูปที่ 18 - คู่ค้าหลัก 7 อันดับแรกของประเทศไทยสำหรับปริมาณการส่งออกเหล็กและแนวโน้มในอดีต (หมื่นตัน)

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

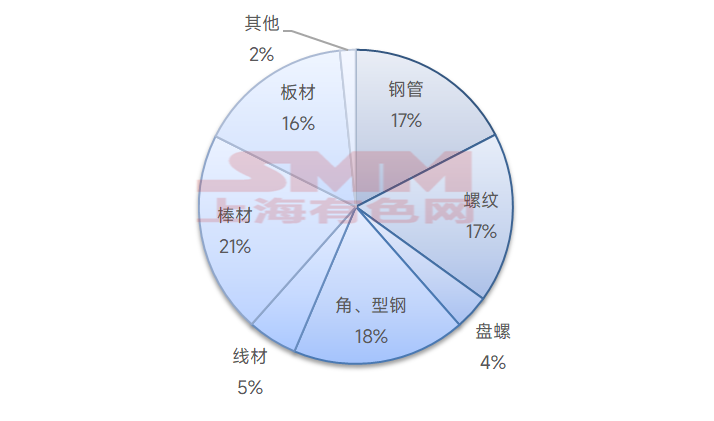

ในแง่ของประเภทผลิตภัณฑ์ที่ส่งออก ขนาดการส่งออกผลิตภัณฑ์เหล็กของประเทศไทยค่อนข้างเล็ก โดยปริมาณการส่งออกค่อนข้างสมดุลในแต่ละประเภทผลิตภัณฑ์ ในปี 2024 ผลิตภัณฑ์ที่ส่งออกมากที่สุดคือ เหล็กเส้น โดยมีปริมาณการส่งออกรวม 380,000 ตัน คิดเป็น 21% ของการส่งออกทั้งหมด ตามมาด้วยเหล็กฉาก 320,000 ตัน คิดเป็น 18% และท่อเหล็กและเหล็กเส้นเสริมแรง (rebar) อย่างละ 320,000 ตัน คิดเป็น 17%

รูปที่ 19 - การส่งออกเหล็กของประเทศไทยตามประเภทผลิตภัณฑ์

แหล่งข้อมูล: กรมศุลกากรไทย, SMM

- สรุป

ตามการสำรวจของสมาคมเหล็กโลก (WSA) สาเหตุหลักที่อัตราการใช้กำลังการผลิตเหล็กในประเทศไทยต่ำอย่างต่อเนื่องเกี่ยวข้องกับความน่าเชื่อถือ ประสิทธิภาพ และต้นทุนการผลิตของโรงงานเหล็ก ในปี 2024 อัตราการใช้กำลังการผลิตเหล็กในท้องถิ่นของประเทศไทยต่ำกว่า 30% จำเป็นต้องนำเข้าจำนวนมากเพื่อตอบสนองความต้องการเหล็กในประเทศ ทำให้ประเทศยังคงอยู่ในสถานะผู้นำเข้าสุทธิ ในขณะเดียวกัน การบริโภคเหล็กดิบต่อหัวในประเทศไทยยังคงอยู่ในระดับต่ำเมื่อเทียบกับระดับสัมบูรณ์ แสดงให้เห็นถึงศักยภาพการเติบโตที่สำคัญ อย่างไรก็ตาม อัตราการใช้กำลังการผลิตเหล็กดิบในท้องถิ่นยังคงต่ำ นอกจากนี้ ในเดือนมกราคม 2025 คณะกรรมการส่งเสริมการลงทุนแห่งประเทศไทย (BOI) ได้เผยแพร่แคตตาล็อกส่งเสริมการลงทุนล่าสุด ซึ่งยกเลิกสิทธิ์สำหรับโครงการใหม่สำหรับผลิตภัณฑ์เหล็กเส้นและเหล็กแผ่น มีเพียงโครงการที่มีอยู่ที่ตรงตามมาตรฐานอุตสาหกรรมอัจฉริยะและยั่งยืนเท่านั้นที่มีสิทธิ์ได้รับสิ่งจูงใจการลงทุน และระดับสิ่งจูงใจถูกลดระดับลงอย่างสม่ำเสมอจาก A4 หรือ B ในแคตตาล็อกเก่าเป็น B สิ่งนี้สะท้อนถึงความยากลำบากในการเพิ่มกำลังการผลิตเหล็กใหม่ ดังนั้น แม้จะเริ่มต้นการสอบสวนการทุ่มตลาดบางส่วน สถานะของประเทศไทยในฐานะผู้นำเข้าสุทธิก็ไม่น่าจะเปลี่ยนแปลงในระยะสั้น!

SMM ให้บริการติดตามข่าวสารการนำเข้าและส่งออกเหล็กแบบเรียลไทม์ สำหรับข้อมูลเพิ่มเติม โปรดติดตามบัญชีทางการของ SMM!