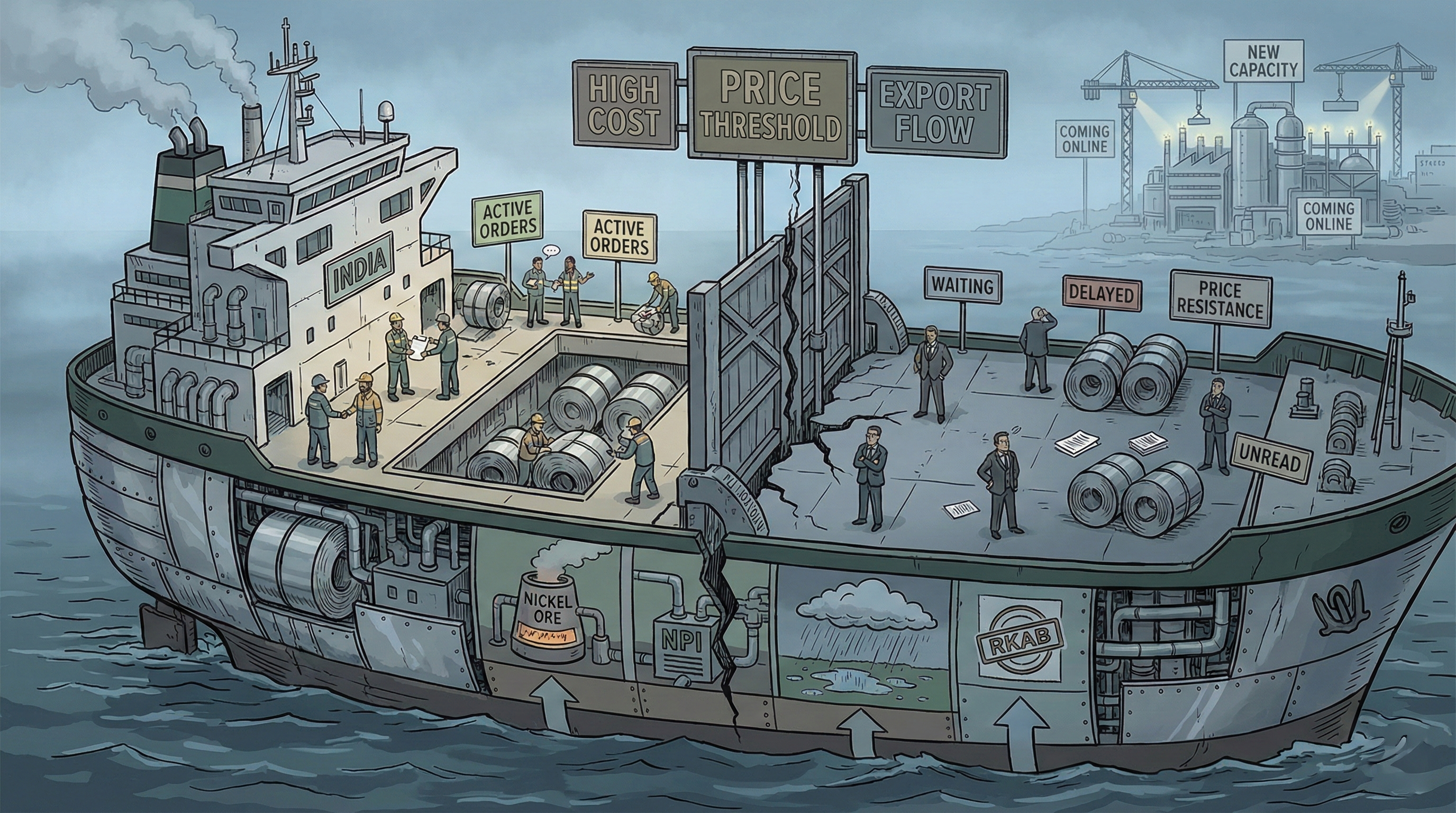

По мере вхождения в 2026 год индонезийский рынок нержавеющей стали представляет собой сложную картину, характеризующуюся несоответствием между спросом и предложением наряду с высокими операционными затратами. С одной стороны, под влиянием рыночных тенденций в Китае и при поддержке затрат на сырье, экспортные котировки на 304/2B резко выросли почти на 200 долларов за короткий период, при этом основные котировки приближаются к 1930 долларов за тонну. С другой стороны, спрос на основных мировых рынках — за заметным исключением Южной Азии — остается в целом слабым.

Тем временем, благодаря успешному пробному производству нового местного проекта по производству нержавеющей стали в Индонезии, структура предложения постепенно смещается от олигополии к диверсифицированной конкуренции. Сдавленные высокими затратами и новыми мощностями, внимание рынка сейчас сосредоточено на будущей траектории ценовых уровней и конкурентной среде.

Обзор цен: синхронизированный рост и подтверждение затрат

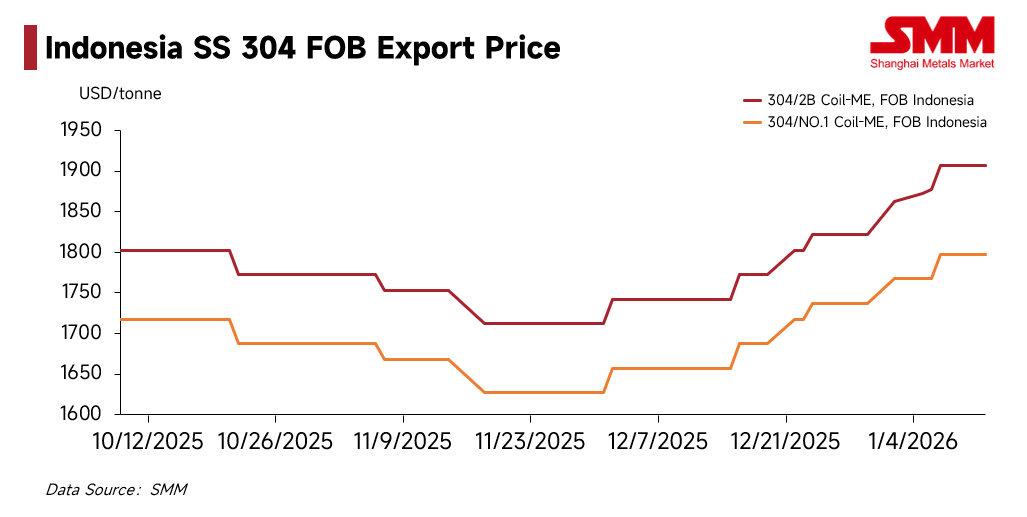

С декабря 2025 года ценовые стратегии на индонезийскую нержавеющую сталь продемонстрировали сильную региональную связь и жесткость затрат. Согласно данным SMM, котировки на индонезийскую рулонную нержавеющую сталь 304/2B (Mill Edge, FOB) существенно выросли. Начиная с диапазона 1690–1735 долларов за тонну в начале декабря, основные индонезийские заводы быстро последовали за ростом китайских фьючерсных и спотовых цен. В настоящее время оффшорные котировки резко выросли до 1885–1930 долларов за тонну.

Эта тенденция к росту была дополнительно подтверждена посадочными ценами (CIF) в пункте назначения. SMM сообщает, что котировки CIF на горячекатаные ресурсы в Юго-Восточной Азии повысились до примерно 1850 долларов за тонну, в то время как котировки CIF на холоднокатаные превысили отметку в 2000 долларов за тонну. Эти уровни подтверждают, что давление затрат на верхнем уровне успешно передается зарубежным конечным пользователям.

Основная логика этого роста остается прочной. Из-за задержек в процессе утверждения RKAB (горнодобывающая квота) в Индонезии и влияния сезона дождей, поставки никелевой руды сократились. Данные SMM показывают, что индекс FOB индонезийского NPI (ферроникель) вырос с 109,61 доллара за никелевую единицу 1 декабря 2025 года до текущих 122,63 доллара за никелевую единицу (по состоянию на 12 января 2026 года).

Хотя значительный рост затрат на сырье (более чем на 11%) не привел к серьезному снижению маржи заводов — благодаря одновременному скачку цен на готовую продукцию — заводы остаются твердыми в своих ценовых позициях. Их сильное желание удерживать цены основано на ожиданиях продолжающегося дефицита никелевого железа и роста затрат, что фактически ограничивает возможности для снижения цен.

Разнонаправленный спрос: высокие премии в Индии поддерживают рынок

Реакция мировых покупателей на цену в 2000 долл. США/т CIF на холоднокатаную сталь была резко разделена.

-

Европа, США и Восточная Азия: Спрос со стороны конечных пользователей пока не показывает признаков существенного восстановления. Столкнувшись с высокими котировками, покупатели ниже по цепочке сомневаются («боязнь высоты») и в основном придерживаются стратегии закупок только по мере необходимости или откладывают заказы.

-

Южная Азия: Напротив, этот регион стал абсолютным оплотом текущих экспортных заказов. SMM понимает, что цены на CIF-сделки по холоднокатаной стали в Индии достигли 2050 долл. США/т, что примерно на 50 долл. США выше, чем средний уровень в Юго-Восточной Азии. Под влиянием циклов накопления запасов перед праздниками (конец финансового года или религиозные праздники) индийские клиенты проявляют гораздо большую терпимость к ресурсам с высокой премией. Эта мощная региональная покупательная способность в настоящее время является основной силой, поддерживающей объемы экспорта для индонезийских заводов.

Сдвиг в предложении: новые игроки и углубление цепочки создания стоимости

В то время как цены и спрос ведут борьбу, структурное расширение со стороны предложения меняет экосистему индонезийского рынка.

SMM узнала, что новому индонезийскому производителю нержавеющей стали недавно удалось провести пробное производство и он планирует официально запустить продукцию во втором квартале 2026 года с ожидаемой годовой мощностью 1,2 млн тонн. Реализация этого проекта сигнализирует о разрыве в существующей концентрации власти, поскольку новые участники физически увеличивают предложение на рынке.

Одновременно с этим цепочка создания стоимости в отрасли углубляется. Крупный многонациональный совместный проект добивается стабильного прогресса, позиционируя себя на средний и высокий сегменты рынка. Кроме того, по мере созревания промышленной экосистемы в Индонезии начинают работать все больше центров холодной прокатки и переработки.

Эта тенденция имеет два последствия:

- Тактически: Она сокращает время реагирования для рынка Юго-Восточной Азии.

- Стратегически: Она отражает стремление средних и ниже по цепочке переработчиков снизить зависимость от одиночных ресурсов верхнего звена. Строительство независимых возможностей глубокой переработки позволяет компаниям создать «защитный ров» в цепочке поставок, усиливая их автономию и увеличивая рычаги влияния на ценообразование со стороны поставщиков.

Внешние факторы: изменение политики Китая и макроэкономические преимущества

Помимо фундаментальных факторов спроса и предложения, два потенциальных внешних макрофактора подогревают ожидания дальнейшего роста цен:

- Эффект замещения при ограничении экспорта из Китая: Недавно направление политики в секторе нержавеющей стали в Китае изменилось. Растут ожидания повторного введения управления экспортными лицензиями, а также внутренней промышленной политики против «чрезмерной конкуренции». Рынок широко ожидает, что объемы экспорта из Китая сократятся, а нижняя граница цен повысится благодаря политической поддержке. SMM считает, что это сузит каналы доступа зарубежных покупателей к ресурсам по низким ценам, вынуждая глобальный спрос смещаться в сторону Индонезии, тем самым усиливая незаменимость и ценообразующую способность Индонезии в глобальной цепочке поставок.

- Макроэкономическая поддержка от цикла снижения ставок ФРС: По мере того как США входят в цикл снижения ставок, индекс доллара США оказывается под давлением. Ожидается, что товары, обычно котируемые в долларах (включая никель и нержавеющую сталь), увидят восстановление стоимости. Кроме того, ликвидность, высвобожденная за счет снижения ставок, вероятно, направит капитал обратно в развивающиеся рынки, что благоприятствует торговому финансовому окружению и готовности к пополнению запасов в странах, богатых ресурсами, таких как Индонезия.

Перспективы: краткосрочная прочность против среднесрочной конкуренции

Впереди SMM ожидает, что рынок перейдет от краткосрочной устойчивости к среднесрочной борьбе.

- Краткосрочно: Поддерживаемые региональной связью цен и жестким спросом Южной Азии на пополнение запасов, а также ожиданиями сокращения поставок из-за ожидающихся одобрений RKAB, цены на нержавеющую сталь в Индонезии, вероятно, останутся на высоком уровне до Лунного Нового года.

- Среднесрочные риски: Проблема заключается в поглощении новых мощностей. По мере того как новые проекты наращивают производство и обрабатывающие центры увеличивают отгрузки, доступность поставок в Индонезии значительно возрастет. Если после праздников волна пополнения запасов в Южной Азии ослабнет, а другие основные зарубежные рынки продолжат отказываться от текущих высоких цен, несоответствие между «новыми поставками» и «снижением спроса» может вызвать ценовую конкуренцию.

В настоящее время процесс утверждения индонезийского RKAB превратился из простого индикатора поставок в ключевой источник премии за риск в ценовой модели. По мере приближения окна объявления квот на 2026 год рынок вступает в чувствительный период балансирования политических ожиданий с реальностью. Для всех участников производственной цепочки, адаптируясь к «новой норме» высоких затрат, крайне важно сохранять бдительность в отношении «разрыва ожиданий», который может возникнуть в момент финализации политики и привести к внезапному риску переоценки.