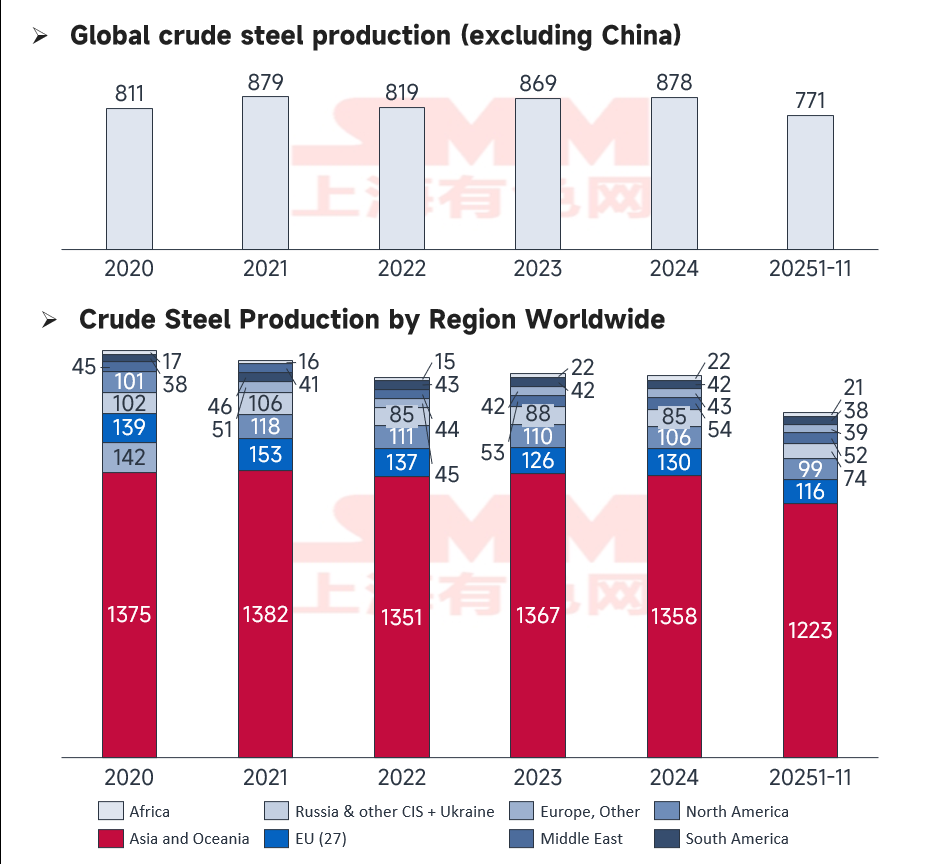

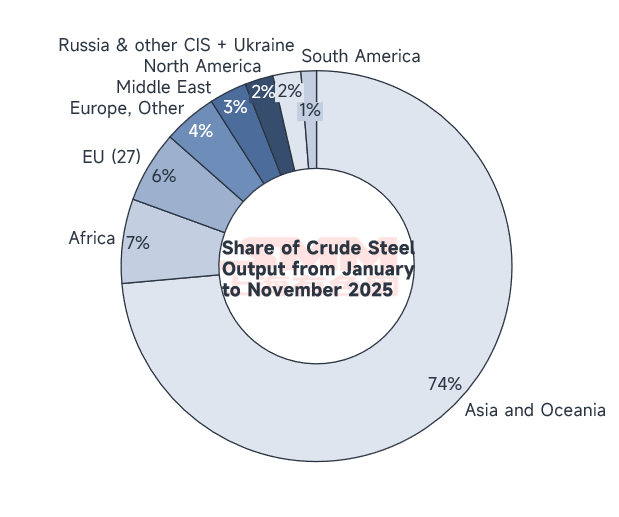

Согласно последним данным Всемирной ассоциации производителей стали (WorldSteel), мировое производство необработанной стали в ноябре 2025 года достигло 140,1 млн тонн, что на 4,6% меньше по сравнению с аналогичным периодом прошлого года. Совокупный объем производства с января по ноябрь составил 1,6622 млрд тонн, снизившись на 2% в годовом исчислении.

За исключением Китая, совокупное производство в остальном мире за первые 11 месяцев выросло на 0,67%, что свидетельствует о скромном восстановлении на зарубежных рынках. Однако импульс роста значительно различается по регионам. Ключевой тренд подтверждает модель «Рост на развивающихся рынках против сокращения в традиционных центрах» с особенно резкими разрывами в показателях внутри ЕС, Ближнего Востока, Африки и Азиатско-Тихоокеанского региона.

Источник: WSA

Глобальные показатели и структурные сдвиги

Источник: WSA

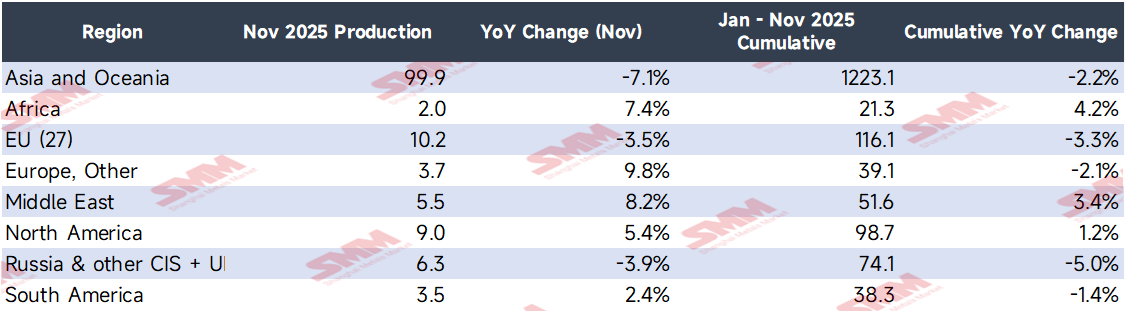

Хотя мировой выпуск в совокупности остается в состоянии небольшого сокращения, региональные результаты сильно поляризованы. Производство в Азии и Океании упало на 7,1% в ноябре, в основном из-за слабого спроса в крупных экономиках, таких как Китай и Япония.

Примечательно, что в Европе наблюдается «биполярный» феномен: в то время как в ЕС (27) произошло снижение на 3,5%, в остальной Европе (не входящей в ЕС) наблюдался рост на 9,8%. Этот структурный сдвиг отражает перераспределение производственных мощностей в рамках политики зеленого перехода ЕС. Россия и другие страны СНГ показали снижение на 3,9%, что подчеркивает сохраняющееся влияние геополитических факторов на тяжелую промышленность. Напротив, Индия, США и Ближний Восток продемонстрировали устойчивые показатели, поддержанные мерами государственной поддержки и развитием инфраструктуры.

Детальный анализ региональных и национальных изменений

Регионы с высоким ростом

-

Остальная Европа (+9,8% в ноябре): Производство выросло до 3,7 млн тонн. Этот всплеск объясняется:

-

Введением Механизма корректировки углеродного следа на границе (CBAM), что заставляет покупателей из ЕС переключать заказы на заводы за пределами ЕС, такие как Турция.

-

Стратегическим географическим преимуществом Турции в получении инфраструктурных контрактов ЕС.

-

Восстановлением сталелитейной промышленности Великобритании благодаря промышленным субсидиям и компенсациям затрат на электроэнергию для энергоемких отраслей.

-

-

Африка (+7,4% в ноябре): Выпуск достиг 2 млн тонн, что обусловлено завершением технической модернизации на южноафриканских заводах и ускорением инфраструктурных проектов в Египте, включая расширения Нового административного капитала и Особой экономической зоны Суэцкого канала.

-

Ближний Восток (+8,2% в ноябре): Производство достигло 5,5 млн тонн. Рост возглавила Саудовская Аравия благодаря локализованным закупкам Saudi Aramco для нефте- и газопроводов, полномасштабному строительству мегаполиса NEOM и вводу новых мощностей SABIC.

Анализ ключевых стран роста

-

Индия (+10,8% в ноябре): Выпуск достиг рекордных 13,7 млн тонн. Проекты Национального управления автомагистралей Индии (NHAI) вышли на пик строительства в рамках промышленного коридора Дели-Мумбаи, увеличив ежемесячные закупки стали на 30%. Кроме того, новая доменная печь Tata Steel вышла на полную мощность, а субсидии на электромобили повысили заказы на автолистовую сталь на 22%.

-

США (+8,5% в ноябре): Производство составило 6,8 млн тонн, чему способствовали налоговые льготы Закона о снижении инфляции (IRA) для линий чистой энергетики, расширенные антидемпинговые расследования в отношении импортной стали и спрос со стороны строящихся заводов электромобилей GM и Ford.

-

Турция (+10,0% в ноябре): Выпуск достиг 3,3 млн тонн благодаря перетоку заказов на строительную сталь из Германии и Италии из-за роста углеродных издержек, а также спросу на восстановление после землетрясения.

-

Иран (+9,2% в ноябре): Производство выросло до 3,4 млн тонн благодаря модернизации НПЗ NIOC, пику строительства государственного доступного жилья и усилению экспортной конкурентоспособности из-за девальвации национальной валюты.

Источник: WSA

Анализ стран со спадом

-

Китай (-10,9% в ноябре): Производство снизилось до 69,9 млн тонн. Помимо ежегодных «зимних экологических ограничений», местные власти (особенно в Хэбэе и Таншане) ввели более строгие цели «плоского контроля» (нулевого роста) на 2025 год. Среднесуточное производство чугуна упало до 9,57 млн тонн (на 1,6% г/г). Низкие рыночные цены и узкая маржа также побудили металлургические заводы продлить циклы технического обслуживания доменных печей.

-

Россия (-6,6% в ноябре): Выпуск сократился до 5,2 млн тонн. Это вызвано техническим эмбарго 11-го пакета санкций ЕС, влияющим на обслуживание оборудования, корректировками фискального бюджета, замедляющими внутреннюю инфраструктуру, и проблемами цепочек поставок в автомобильном секторе.

-

Южная Корея (-4,8% в ноябре): выпуск упал до 5 млн тонн из-за отсутствия новых заказов для судостроителей, таких как Hyundai Heavy Industries, экологической модернизации заводов POSCO и замедления в строительном секторе из-за высоких процентных ставок.

-

ЕС (27) (-3,5% в ноябре): спад был вызван ростом затрат на квоты выбросов CO2 (затрагивающим таких крупных игроков, как Thyssenkrupp), высокими ценами на энергоносители, вынуждающими электрометаллургические заводы снижать загрузку, и быстрым падением спроса на сталь для традиционного автопрома в ходе перехода на электромобили.

Источник: WSA

Прогноз на декабрь

В преддверии декабря:

-

Ожидается, что Индия сохранит высокие темпы роста по мере ускорения бюджетных расходов на инфраструктуру в конце года.

-

Ближний Восток и Африка, вероятно, покажут стабильный рост благодаря мегапроектам и срокам сдачи строительных объектов в конце года.

-

США, как ожидается, останутся стабильными благодаря защитным пошлинам и реализации инфраструктурного плана.

-

ЕС останется под давлением из-за двойного бремени углеродных затрат и пикового зимнего спроса на энергоносители.

-

В Китае прогнозируется дальнейшее снижение в месячном и годовом исчислении. Ограничения на производство остаются жёсткими, а рынок вступает в традиционный «несезон» зимнего спроса.

Вывод: мировой рынок стали переживает фазу глубокой структурной перестройки. Региональная политика, энергетический переход и «сближение» цепочек поставок останутся определяющими факторами размещения мощностей. Развитие технологий «зелёной стали» и региональные торговые соглашения коренным образом изменят конкурентный ландшафт.