Récemment, les données publiées par la société sud-coréenne d'études de marché SNE Research ont révélé qu'au premier trimestre 2025, les installations mondiales de batteries pour véhicules électriques (y compris les véhicules électriques à batterie, les véhicules électriques hybrides rechargeables et les véhicules électriques hybrides) ont atteint 221,8 GWh, soit une augmentation de 38,8 % par rapport aux 159,8 GWh enregistrés à la même période l'année dernière.

Installations mondiales de batteries pour véhicules électriques au T1 : CATL domine le classement, SVOLT Energy Technology enregistre la croissance la plus rapide

Au premier trimestre de cette année, six fabricants chinois de batteries pour véhicules électriques se sont classés parmi les 10 premiers fabricants mondiaux en termes d'installations de batteries pour véhicules électriques.

Parmi eux, CATL a conservé sa position de leader mondial, avec des installations de batteries en hausse de 40,2 % en glissement annuel, à 84,9 GWh. Outre les marques automobiles chinoises telles que Zeekr, AITO, Li Auto et Xiaomi, les constructeurs automobiles mondiaux de premier plan, dont Tesla, BMW, Mercedes-Benz et le groupe Volkswagen, adoptent également largement les batteries de CATL.

Les installations de batteries de BYD ont augmenté de 62,0 % en glissement annuel, à 37,0 GWh, lui permettant de se classer deuxième. En tant qu'entreprise qui produit à la fois des batteries et des véhicules électriques (y compris les véhicules électriques à batterie et les véhicules électriques hybrides rechargeables), BYD a lancé plusieurs modèles de voitures à succès très compétitifs sur le plan des prix. En 2024, les ventes de véhicules électriques de BYD ont atteint environ 4 millions d'unités, et l'entreprise prévoit d'atteindre un objectif de ventes d'environ 6 millions d'unités en 2025. De plus, BYD s'étend activement sur les marchés asiatiques et européens, accélérant l'expansion de sa part de marché à l'étranger.

Les quatre autres fabricants chinois de batteries ont également continué de maintenir une forte dynamique de croissance. Les installations de batteries de CALB ont augmenté de 31,5 % en glissement annuel, à 8,6 GWh, se classant au cinquième rang ; les installations de batteries de Gotion High-tech ont atteint 7,7 GWh, en hausse de 86,6 % en glissement annuel, se classant au sixième rang ; les installations de batteries d'EVE ont bondi de 59,6 % en glissement annuel, à 5,7 GWh, se classant au neuvième rang ; SVOLT Energy Technology suit de près, avec des installations de batteries atteignant 5,6 GWh, en hausse de 100,2 % en glissement annuel, ce qui en fait le fabricant de batteries ayant enregistré la plus forte croissance en glissement annuel au premier trimestre de cette liste.

Les installations de batteries combinées des trois principaux fabricants sud-coréens de batteries (LG Energy Solution, SK On et Samsung SDI) ont représenté 18,7 % des installations mondiales de batteries pour véhicules électriques, soit une baisse de 4,6 points de pourcentage en glissement annuel. Parmi eux, les installations de batteries de LG Energy Solution ont toujours augmenté de 15,1 % en glissement annuel, à 23,8 GWh, se classant au troisième rang ; les installations de batteries de SK On ont augmenté de 35,6 % en glissement annuel, à 10,5 GWh, se classant au quatrième rang ; tandis que les installations de batteries de Samsung SDI ont diminué de 17,2 % en glissement annuel, à 7,3 GWh, principalement en raison d'une baisse de la demande en batteries de la part des principaux constructeurs automobiles en Europe et en Amérique du Nord.

En termes de modèles de voitures spécifiques correspondants, les batteries de Samsung SDI sont principalement utilisées dans les modèles de BMW, Audi et Rivian. Au premier trimestre de cette année, bien que les ventes des modèles BMW équipés de batteries Samsung SDI, tels que les i4, i5 et iX, soient restées stables, les modèles R1S et R1T à autonomie standard de Rivian ont adopté des batteries LFP non produites par Samsung SDI, ce qui a eu un impact négatif sur les installations de batteries de Samsung SDI. De plus, la baisse des ventes de l'Audi Q8 e-Tron a encore plus ralenti les performances d'installation de batteries de Samsung SDI.

SK On fournit principalement des batteries au groupe Hyundai Motor, à Mercedes-Benz et au groupe Volkswagen. Au premier trimestre de cette année, les ventes du groupe Hyundai Motor ont rebondi après le lancement des versions révisées des modèles IONIQ 5 et EV6. Dans le même temps, les ventes stables des SUV compacts tels que les Mercedes-Benz EQA et EQB ont fourni un soutien constant aux installations de batteries de SK On. De plus, les ventes robustes des Volkswagen ID.7 et ID.4 ont également contribué à la croissance des installations de batteries de SK On.

Les batteries de LG Energy Solution sont principalement utilisées dans les modèles de marques telles que Tesla, Kia, Volkswagen et Chevrolet. Au premier trimestre de cette année, bien que la faiblesse des ventes des modèles Tesla ait entraîné une baisse de 17,3 % en glissement annuel des installations de batteries de LG Energy Solution pour Tesla, les ventes solides de la série Volkswagen ID et de la Kia EV3, ainsi que l'augmentation des ventes de modèles Chevrolet tels que l'Equinox, le Blazer et le Silverado EV produits sur la plateforme Ultium, ont toujours entraîné une augmentation de 15,1 % en glissement annuel des installations de batteries globales de LG Energy Solution.

De plus, parmi les dix premiers classements mondiaux des installations de batteries pour véhicules électriques au premier trimestre, Panasonic, qui fournit principalement des batteries à Tesla, était la seule entreprise japonaise et le seul autre fabricant de batteries, outre Samsung SDI, à enregistrer une baisse des installations de batteries. Au premier trimestre de cette année, les installations de batteries de Panasonic ont chuté de 6,3 % en glissement annuel à 7,2 GWh, se classant au huitième rang. Affectée par la baisse de la demande pour les modèles Tesla Model 3 et Y, les ventes de Tesla ont diminué cette année, et compte tenu de sa forte dépendance à l'égard de Tesla, les installations de batteries de Panasonic ont également diminué. Cependant, avec la mise à niveau de ses batteries 2170 et 4680, les installations de batteries de Panasonic sur le marché nord-américain devraient rebondir rapidement.

L'écart de part de marché entre les producteurs de batteries chinois et coréens s'est encore creusé

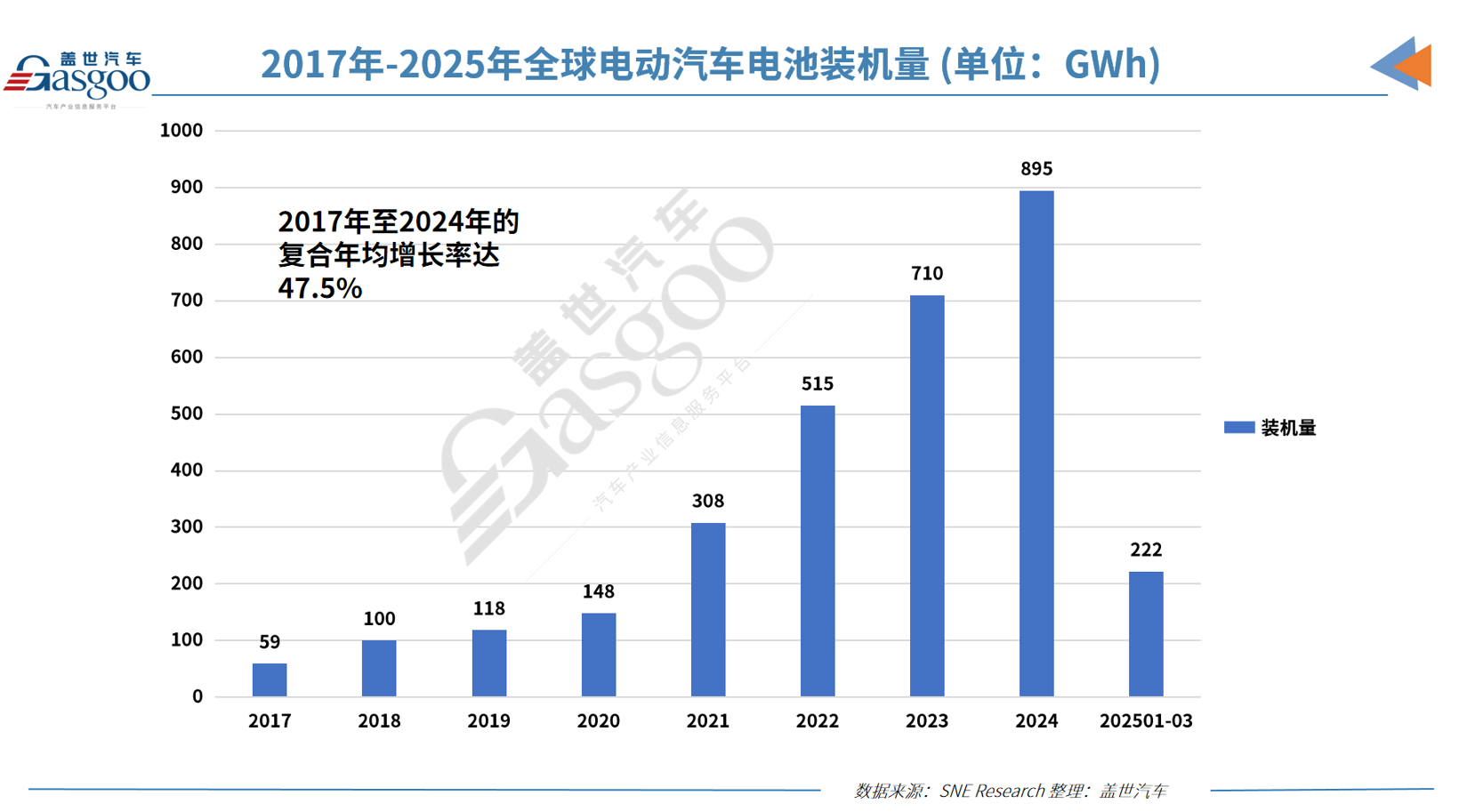

. Il convient de noter qu'entre 2017 et 2024, le taux de croissance annuel composé (TCAC) des installations de batteries pour véhicules électriques dans le monde a atteint 47,5 %. Au premier trimestre de cette année, tirant parti du plus grand marché mondial des véhicules électriques, les deux géants chinois des batteries pour véhicules électriques, CATL et BYD, ont continué d'accroître leurs parts de marché, représentant collectivement 55 % du marché mondial des batteries pour véhicules électriques. Les quatre autres producteurs de batteries chinois figurant sur la liste, dont SVOLT Energy Technology et Gotion High-tech, ont également considérablement renforcé leur compétitivité sur le marché mondial avec des taux de croissance remarquables, atteignant une part de marché de 12,5 %. Cela signifie que les fabricants chinois de batteries pour véhicules électriques détiennent collectivement une part de marché de 67,5 % sur le marché mondial. En revanche, la part de marché des installations de batteries des trois principaux producteurs de batteries sud-coréens a diminué, passant de 23,2 % à la même période de l'année dernière à 18,7 %, creusant encore l'écart entre les producteurs de batteries chinois et sud-coréens. Dans le même temps, la part de marché du producteur de batteries japonais Panasonic a diminué pour n'atteindre que 3,3 %.

Cependant, après la réélection de Trump à la présidence des États-Unis, les États-Unis ont officiellement mis en œuvre des politiques tarifaires strictes sur les batteries et les matières premières chinoises, exacerbant les tensions dans la chaîne d'approvisionnement mondiale. En guise de contre-mesure, les entreprises de batteries sud-coréennes élargissent leurs partenariats de coentreprise avec les constructeurs automobiles locaux et renforcent leur déploiement stratégique de la production locale aux États-Unis afin de garantir un soutien politique continu sur le marché nord-américain.

Cependant, compte tenu de la forte dépendance de l'industrie des batteries sud-coréenne à l'égard des matières premières chinoises, des mesures à moyen et long terme visant à restructurer la chaîne d'approvisionnement et à diversifier les sources d'approvisionnement en matières premières sont devenues urgentes. Dans un environnement complexe caractérisé par un protectionnisme américain accru, une réglementation européenne plus stricte en matière de protection de l'environnement et des pressions croissantes sur les prix en provenance de Chine, l'industrie des batteries sud-coréenne doit rechercher de nouvelles stratégies de croissance.